Ley Orgánica para el Desarrollo Económico y Sostenibilidad Fiscal tras la Pandemia COVID-19

ecuador2

Establecimiento de Nuevos Tributos

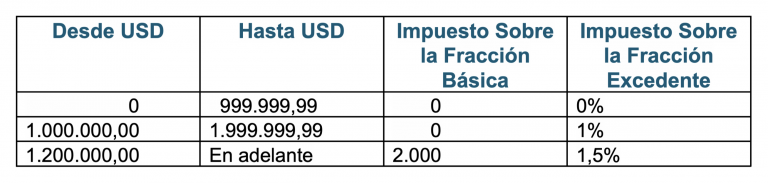

- Contribución temporal para el año 2022 sobre el patrimonio de las personas naturales que al 1 de enero 2021 posean un patrimonio igual o mayor a $1.000.000 y en sociedad conyugal igual o mayor a US$2,000.000.

Para residentes fiscales en el Ecuador, se pagará sobre el patrimonio ubicado en el país y en el exterior. En el caso de los no residentes por el patrimonio ubicado en el Ecuador.

Las sociedades residentes en el Ecuador serán sustitutos de las personas no residentes.

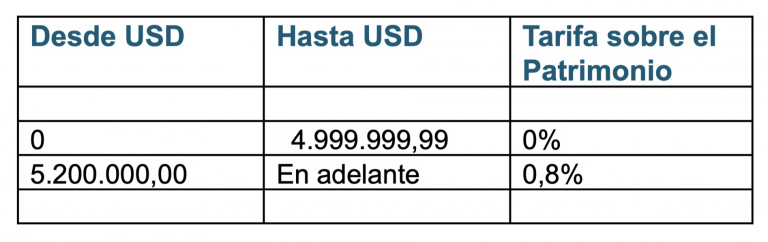

- Contribución temporal para los años 2022 y 2023 sobre el patrimonio neto de las sociedades al 31 de diciembre 2020 igual o mayor a $5.000.000.

Se pagará hasta el 31 de marzo del 2022 y 2023, con facilidades de pago en hasta 6 meses.

No constituye crédito tributario y no es deducible de la base imponible del impuesto a la renta.

Los sujetos pasivos (personas naturales o sociedades) que no presenten la declaración y que sean determinados por el SRI, serán sancionados con una multa equivalente al 50% del valor establecido por la Administración Tributaria. Y en el caso de información inexacta con el recargo del 20% del valor determinado.

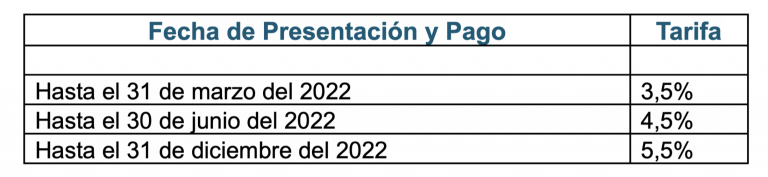

- Impuesto Voluntario, Único y Temporal para la Regularización de los Activos en el Exterior para residentes fiscales en el Ecuador personas naturales o sociedades que al 31 de diciembre del 2020 hayan mantenido activos en el exterior (dinero, bienes muebles e inmuebles, derechos representativos de capital, de beneficiarios o fiduciarios, inversiones monetarias o no monetarias) con origen de ingresos gravados con el impuesto a la renta en el Ecuador o transacciones no declaradas o que no se haya retenido o pagado el impuesto a la salida de las divisas.

Se podrán acoger hasta el 31 de diciembre del 2022, por medio de una declaración juramentada que incluya fecha y valor de adquisición de los bienes, rentas o activos que se declaran y el lugar donde se encuentran, en caso de dinero la institución financiera donde se depositó.

Reformas a la Ley de Régimen Tributario Interno

Reformas impuesto a la Renta

- Reformas de residencia fiscal relacionadas con el núcleo principal de sus actividades o intereses económicos.

- La exoneración del pago de impuesto a la renta en la enajenación ocasional de inmuebles es únicamente para los destinados a vivienda. Sin embargo, no causa el impuesto a la renta la primera enajenación ocasional de inmuebles realizado por personas naturales o sociedades hasta 5 años desde la promulgación de la Ley (No aplica para sujetos pasivos que tienen como actividad la venta de inmuebles.

- Ingreso exento de impuesto a la renta los rendimientos por depósitos a plazo fijo igual o mayor a 180 días (demás consideraciones se mantienen), únicamente cambian los días.

- Se elimina la exoneración de rendimientos financieros originados en la deuda pública ecuatoriana.

- Exoneración de impuesto a la renta en la enajenación de acciones realizado a través de la bolsa de valores ecuatorianas, hasta un monto anual de 50 fracciones gravadas con tarifa 0% y siempre que el monto transferido sea menor al 25% del capital de la Compañía, cuando la enajenación supere el monto antes mencionado, la diferencia será gravada con un impuesto del 5% sobre la utilidad de la venta.

- Se elimina la exoneración de impuesto a la renta para:

- Inversiones nuevas y productivas.

- Proyectos público privados.

- Tecnología digital libre.

- Fusión de entidades del sector financiero popular y solidario.

- Nuevas microempresas.

- Zona Especial de Desarrollo Económico.

- Deducción adicional del 100% del gasto de depreciación y amortización correspondiente a maquinaria, equipos y tecnologías de construcción sustentable.

- Se elimina la deducción adicional por incremento neto de empleo y personal con discapacidad.

- Se elimina la deducción por jubilación patronal y desahucio.

- Se elimina la deducción por gasto personales y se establece un nuevo límite de calculo

- Se elimina la deducción adicional para microempresas en capacitación, gastos de mejora en la productividad, gastos de viaje.

- Se incrementa la tarifa de impuesto a la renta de personas naturales al 37%.

- Se exonera el pago de impuesto a la renta a los beneficiarios dentro del primer grado de consanguinidad y cónyuge.

- Se establece un impuesto a la renta única en la venta de acciones del 10% sobre la utilidad.

- Reducción de la tarifa de impuesto a la renta de 3 punto porcentuales en inversiones nuevas a partir de la vigencia de la Ley para el Desarrollo Económico y Sostenibilidad Fiscal tras la Pandemia COVID 19, la mencionada rebaja tendrá una vigencia de 15 años, siempre que cumpla las siguientes condiciones:

- La reducción aplica únicamente sobre los ingresos generados en la nueva inversión.

- Las sociedades existentes deberán mantener un centro de costos de la nueva inversión.

- El cambio de propiedad entre partes relacionadas no implica nueva inversión.

- El plazo de reducción se contará desde el primer año genere utilidad la nueva inversión.

- Cumplir con los criterios de transparencia y sustancia económica.

- La exoneración no excederá el monto de la inversión.

- Reducción de 5 puntos porcentuales en la tarifa de impuesto a la renta las sociedades que firmen contratos de inversión con el estado, siempre que cumpla las siguientes condiciones:

- Suscribir un contrato de inversión con el estado.

- La reducción aplica únicamente sobre los ingresos generados en la nueva inversión.

- Las sociedades existentes deberán mantener un centro de costos de la nueva inversión.

- El plazo de reducción se contará desde el primer año genere utilidad la nueva inversión.

- Cumplir con los criterios de transparencia y sustancia económica.

- La exoneración no excederá el monto de la inversión.

- Se elimina la rebaja de impuesto a la renta para administradores u operadores de una Zona Especial de Desarrollo Económico.

- Se establece que existe enajenación de acciones en procesos de una reestructuración societaria, fusión o escisión.

- Se elimina el pago de anticipo de impuesto a la renta en espectáculos públicos.

- Se elimina montos máximos por aplicación automática de convenios.

- Se establece que los ingresos la retención por ingresos recibidos en el exterior constituyen crédito tributario en la liquidación de impuesto a la renta en el Ecuador.

Reformas impuesto al valor agregado

- La transferencia y transmisión de empresas y establecimientos de comercio corresponde a una transacción no objeto de IVA.

- Se establece con tarifa 0% de IVA las transferencias de mascarillas, oxímetros, alcohol, gel anti bacterial superior al 70% de concentración, toallas sanitarias, tampones, copas menstruales, pañales desechables populares la importación de combustible derivados de hidrocarburos.

- Se grava con tarifa 12% de IVA a material complementario que se comercializa juntamente con los libros, bienes importados por ZEDES, lámparas LED y cocinas de uso doméstico eléctricas e inducción.

- Se establece como transacciones con tarifa 0% de IVA las cuotas o alícuotas cobrados por cámaras de la producción, sindicatos y similares que no excedan US$1,500.

- Se establece como transacciones con tarifa 0% de IVA el arrendamiento de tierras para uso agropecuario.

- Se establece con tarifa 12% de IVA el suministro de dominios de páginas web, servidores (hosting), computación en la nube.

- Se establece como transacciones con tarifa 0% los servicios presados por establecimientos de alojamiento turístico a extranjero.

- Derecho a crédito tributario y devolución al IVA en compras 12% de proveedores directos de empresas que sean de propiedad de los exportadores y que formen parte de la misma cadena productiva hasta su exportación.

- El Presidente de la República mediante decreto podrá disminuir la tarifa del IVA hasta el 8% en los servicios definidos como actividades turísticas.

Reformas impuesto a los consumos especiales

- No grava ICE los servicios de Streaming.

- Gravan ICE sin excepción de monto las cuotas y membresías de clubes sociales, calefones y sistemas de calentamiento de agua de uso doméstico que usen gas.

- Se elimina el ICE a los servicios de telefonía móvil, videojuegos, vehículos híbridos, jugos con contenido natural mayor al 50%.

Reformas al Código Tributario

- Cuando la Administración Tributaria califique la esencia y naturaleza jurídica de un acto deberá considerar lo siguiente:

- Analizar la figura acogida por el contribuyente en base al sector.

- Si el resultado de la forma jurídica adoptada es neutro (para un contribuyente genera ingreso para el otro genera un ingreso).

- Exista un precedente jurisprudencial obligatoria que haya resuelto sobre el tratamiento tributario.

- El Representante Legal no será responsable solidario de la obligación tributaria, salvo dolo o culpa grave.

- Se otorga facilidades de pago en multas por infracciones.

- Se establece que las acciones de cobro prescriben en 5 años desde aquella en que debió presentarse la correspondiente declaración, si ésta resultare incompleta o si no se la hubiere presentado (antes señalaba 7).

- Las obligaciones tributarias pueden ser objeto de transacción entre las partes, si se acogen a esta modalidad en los primeros seis meses de promulgada la Ley podrá ser susceptible de condonación de intereses y recargo, siempre que el sujeto pasivo pague lo referente a la mediación.

- Caduca la facultad determinadora en 4 años desde la fecha que se presentó la declaración o en 6 años si no se presentó la misma.

Otras Reformas

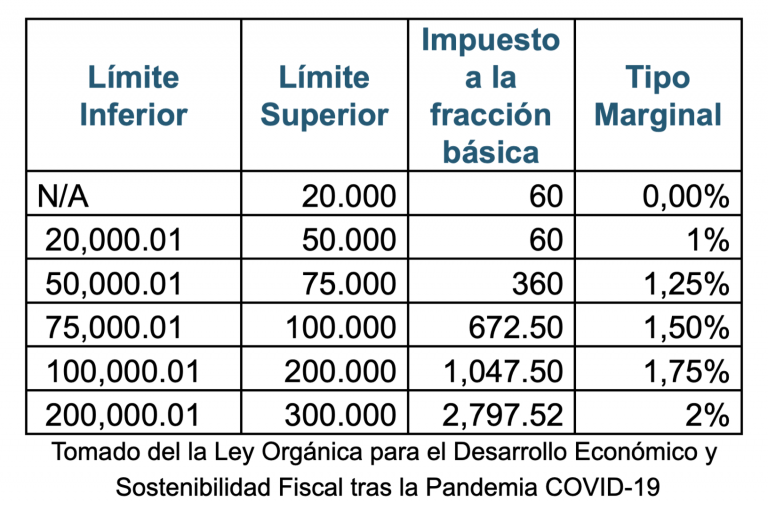

- Se elimina el Régimen Impositivo Simplificado (RISE) y el Régimen de Microempresas.

- Se crea el Régimen Simplificado para emprendedores y negocios populares (RIMPE), en el cual se establece un impuesto a la renta progresivo en base a los ingresos desde el 0% al 2%.

Tomado del la Ley Orgánica para el Desarrollo Económico y

Sostenibilidad Fiscal tras la Pandemia COVID-19

- Se elimina los beneficios tributarios de la Ley de Fomento Productivo; sin embargo, aplicaría estos beneficios, siempre que:

- La petición de suscripción del contrato de inversión o su adenda se presente hasta el 31 de diciembre del año 2021.

- Que el contrato de inversión o su adenda se suscriba hasta el 30 de abril del 2022.

Fuente bibliográfica: Tomado de la Ley Orgánica para el Desarrollo Económico y Sostenibilidad Fiscal tras la Pandemia COVID-19.

Desarrollado por: Asesoría Tributaria.

Contáctanos

HLB AUDIT-EC

Quito

Jennifer Balseca

Marketing & Comercial

Mail: [email protected]

Telf: +593 99 980 1149

Escríbenos para brindarte una asesoría personalizada

Contáctanos

HLB Consultores Morán Cedillo

Guayaquil - Cuenca

Mariuxi Pérez

Comercial

Mail: [email protected]

Telf: +593 97 878 3660

Escríbenos para brindarte una asesoría personalizada